De terugkerende roep van captains of industry en politici om de aandeelhoudersmacht in te dammen, is onzes inziens een reflectie van de spanningen die in ons stakeholdersmodel besloten liggen. Op grond van dit model moeten aan de ene kant het bestuur en de raad van commissarissen zich bij de vervulling van hun taken richten naar het belang van de vennootschap, welk belang vooral wordt bepaald door het bevorderen van het bestendige succes van de vennootschap. Daartoe moeten zij de belangen van álle bij de vennootschap betrokkenen afwegen. De vennootschap is namelijk geen verlengstuk van de aandeelhouders.

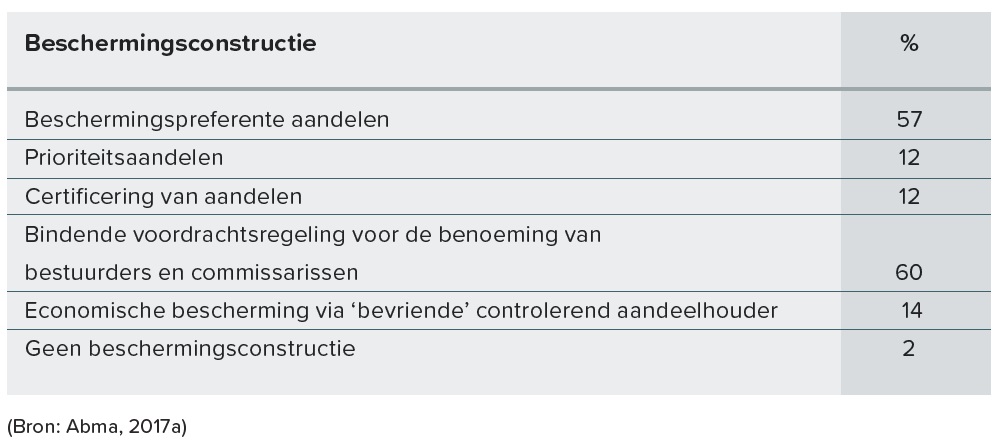

Aan de andere kant beslissen uitsluitend de aandeelhouders over de samenstelling van de raad van commissarissen (en bij niet-structuurvennootschappen ook van het bestuur). En beslissen zij uiteindelijk ook over het welslagen van een openbaar bod op de aandelen van een beursvennootschap – en daarmee over het einde van de zelfstandigheid van die vennootschap. De inherente spanning van dit stakeholdersmodel werd tot nu toe gemitigeerd door het bestuur, onder toezicht van de raad van commissarissen, een grote mate van autonomie te geven over het beleid en de strategie van de vennootschap en door beursvennootschappen een grote mate van vrijheid te bieden om beschermingsconstructies op te werpen tegen ongewenste (zogenoemde vijandige) overname- en aandeelhoudersvoorstellen. Deze bestuursautonomie impliceert dat aandeelhouders, behoudens afwijkende statutaire bepalingen, niet bevoegd zijn voorstellen tot wijziging van de strategie of van het beleid ter bindende besluitvorming op de agenda van een aandeelhoudersvergadering te (laten) plaatsen. Aandeelhouders kunnen derhalve geen wijziging van de strategie en het beleid afdwingen. Dat geldt ook ten aanzien van het beleid van het bestuur om een potentieel openbaar bod af te wijzen of om niet in onderhandeling te treden met een potentiële bieder als de afwijzing is gebaseerd op een serieuze en inhoudelijke analyse en het bestuur over een goed verdedigbare strategie beschikt. Bovendien hebben de meeste Nederlandse beursvennootschappen een of meerdere beschermingsconstructies tot hun beschikking om zich te weren tegen een eventueel ongewenst openbaar bod of aandeelhoudersactivisme (tabel 5.1).

Optrekken beschermingswal

De regie ligt bij de (vijandige) bieder. Het is immers de bieder die het tempo en de biedingsvoorwaarden bepaalt. Het optrekken van een beschermingswal kan ervoor zorgen dat de regie weer in handen komt van het bestuur en de raad van commissarissen van de doelvennootschap. Maar dat besluit is geheel afhankelijk van het bestuur van – veelal – een stichting, zoals een stichting continuïteit, een stichting prioriteit of een stichting administratiekantoor, dat in volledige onafhankelijkheid beslist. In de regel zal de taak van het stichtingsbestuur dezelfde zijn als die van het bestuur en de raad van commissarissen van de doelvennootschap, namelijk de behartiging van de belangen van de vennootschap en alle daarbij betrokkenen. Aangezien het stichtingsbestuur ten aanzien van het bod een eigen afweging moet maken, kan die anders uitvallen dan die van het bestuur en de raad van commissarissen van de doelvennootschap. Bovendien moet blijken of de bestuurders van de stichting de verantwoordelijkheid durven te nemen om de beschermingswal op te trekken, met alle mogelijke aansprakelijkheidsrisico’s en daarmee gepaard gaande rechtszaken door gedupeerde aandeelhouders van dien.Alleen tijdelijk

Een tweede factor is de beleidslijn in de jurisprudentie over het opwerpen van een beschermingswal. De beleidslijn is dat de beschermingswal in zijn algemeenheid niet voor onbepaalde tijd gehandhaafd mag worden en dat de beschermingswal is bedoeld om de status quo te handhaven en overleg mogelijk te maken. Met andere woorden: een beschermingswal kan slechts een tijdelijke werking hebben. Bovendien heeft de rechter onlangs nog bepaald dat een aanhoudend gebrek aan vertrouwen van een substantieel deel van de aandeelhouders in de door het bestuur en de raad van commissarissen uitgezette strategie schadelijk is voor de vennootschap en al haar stakeholders. Dit gebrek aan vertrouwen kan aldus toch druk op het bestuur en de raad van commissarissen leggen om, conform de wensen van bepaalde aandeelhouders, de strategie te wijzigen, hetgeen niet in het belang van andere stakeholders hoeft te zijn. Die druk doet zich verder voelen door de bevoegdheid van aandeelhouders om het ontslag van een of meerdere bestuurders en/of commissarissen ter bindende besluitvorming op de agenda van een aandeelhoudersvergadering te (laten) plaatsen. Dit kan als breekijzer worden ingezet om de strategie te wijzigen. Het stakeholdersmodel transformeert op die manier – zeker na een bepaalde tijd – toch tot een shareholdersmodel.Specifieke omstandigheden

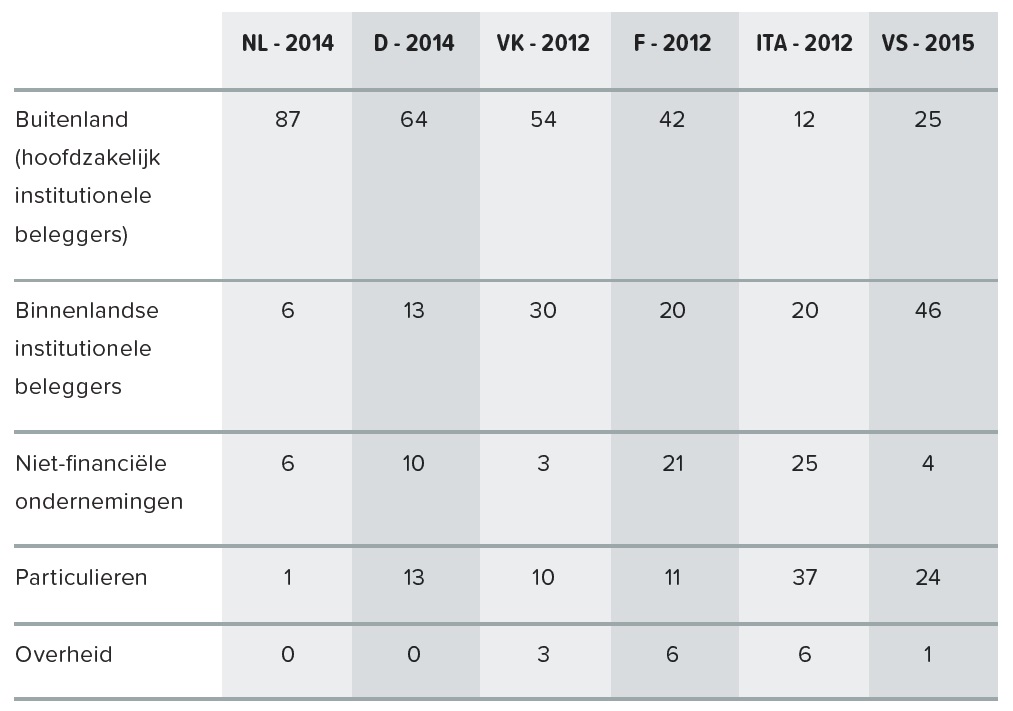

De derde factor heeft te maken met de specifieke omstandigheden bij één grote beursvennootschap. Koninklijke Ahold Delhaize heeft als enige Nederlandse beursvennootschap met haar stichting continuïteit een calloptieovereenkomst met een bepaalde looptijd afgesloten. De looptijd van de huidige calloptie eindigt op 15 december 2018. Een voorstel tot verlenging van de overeenkomst, waarbij de stichting continuïteit voor bepaalde of onbepaalde tijd de mogelijkheid houdt om beschermingspreferente aandelen te nemen, dient door de aandeelhoudersvergadering te worden goedgekeurd. Het betreft immers de verlening van een (hernieuwd) recht op het nemen van (beschermingspreferente) aandelen die onderhevig is aan de besluitvorming door de aandeelhoudersvergadering. Dit terwijl een beschermingsconstructie door een beursvennootschap in de regel wordt ingezet tegen (bepaalde) aandeelhouders om juist de belangen van andere stakeholders te beschermen. Aandeelhouders zullen derhalve ‘van nature’ sceptisch staan tegenover de introductie of verlenging van een beschermingsconstructie. Het is daarom zeer de vraag of het voorstel tot verlenging van de calloptieovereenkomst tussen Koninklijke Ahold Delhaize en haar beschermingsstichting zal worden goedgekeurd door de aandeelhoudersvergadering. De Stichting Ahold Delhaize Continuïteit dreigt daarom vanaf half december 2018 niet langer in staat te zijn om eventueel bescherming te bieden in het geval van een ongewenst bod op de aandelen of van aandeelhoudersactivisme. De verwachting dat de aandeelhoudersvergadering van Koninklijke Ahold Delhaize niet zomaar akkoord zal gaan met een verlenging van de calloptieovereenkomst wordt ook ingegeven door de typische aandeelhoudersstructuur van de grote Nederlandse beursvennootschappen. Deze beursvennootschappen kennen, in vergelijking met grote beursvennootschappen uit andere landen, relatief weinig binnenlandse aandeelhouders; zie tabel 5.2. Oorzaak hiervan is het feit dat de totale marktwaarde van alle Nederlandse beursvennootschappen vanuit een internationaal perspectief relatief klein is.

Onbekend maakt onbemind

Immateriele activa

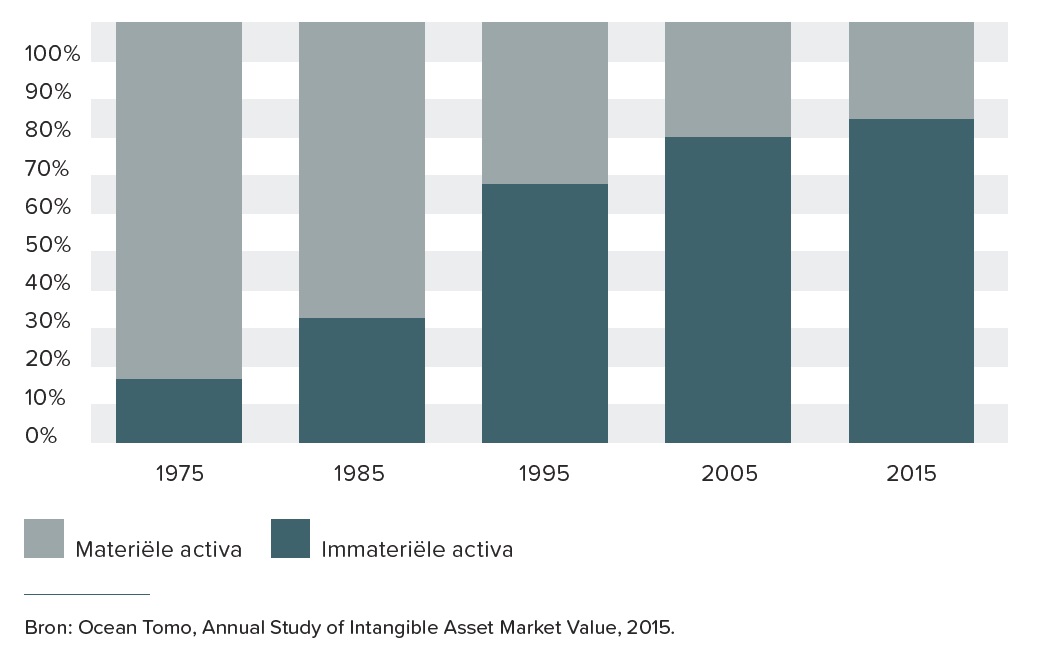

Tot slot kan worden gewezen op de trend dat de waarde van beursvennootschappen in toenemende mate wordt bepaald door zogenoemde immateriële activa. In 2015 kon maar liefst 84% van de marktwaarde van de beursvennootschappen die zijn opgenomen in de Amerikaanse S&P 500-aandelenindex worden toegeschreven aan immateriële activa. Veertig jaar geleden was dat nog slechts 17% (figuur 5.1).